|

| (الجزيرة) |

|

ملخص لكن الواقع يشير إلى أن سياسة السعودية النفطية الراهنة تتطلع إلى تحقيق ثلاثة أهداف رئيسية: تعظيم المكاسب المالية مع الحفاظ على حصتها السوقيّة، وتوسيع قدراتها التكريرية في الداخل والخارج، والحفاظ على طاقة إنتاجية فائضة. لكن هذه الأهداف لن تمنع الرياض من تغيير موقفها في حال توفرت الظروف التي تتوافق وسياستها النفطية. في هذا السياق تسعى هذه الورقة لتسليط الضوء على خلفيات سياسة المملكة العربية السعودية الجديدة، مُجادلةً بأن دوافع التغيير الذي طرأ على السياسة النفطية السعودية، هي دوافع اقتصادية بامتياز. ولعلَّ أهم أسبابه الطفرة الكبيرة في إنتاج النفط الصخري في الولايات المتحدة الأميركية، التي أدت إلى تغييرات دراماتيكية أسواق النفط العالمية. |

مقدمة

برزت السعودية على مدى العقود الأربعة الماضية، بوصفها الزعيم بلا منازع لمنظمة البلدان المصدِّرة للبترول (أوبك)، واللاعب الأكثر أهميةً في أسواق النفط العالمية؛ حيث تستمد السعودية مكانتها الاستراتيجية من خلال قدرتها بمفردها في التأثير على أسعار النفط العالمية.

لقد لجأت السعودية إلى خفض أو زيادة إنتاجها من النفط؛ لتحقيق الاستقرار في الأسواق العالمية أو الحصول على فوائد جيوسياسية في مناسبات عديدة. وهذا الأمر ينبغي أن لا يكون مفاجئًا لأحد؛ حيث تملك السعودية ثاني أكبر احتياطي من النفط في العالم (بعد فنزويلا)، وتستأثر بنحو 13% من إنتاج وتصدير النفط عالميًّا. كما أنها الدولة الوحيدة في العالم التي تملك سياسة رسمية للحفاظ على طاقة إنتاجية فائضة كبيرة، يمكن استخدامها خلال فترة قصيرة نسبيًّا من الزمن(1).

وقد أسهم التراجع الكبير في أسعار النفط مؤخرًا في تسليط الأضواء مجددًا على دور السعودية في أسواق النفط العالمية؛ حيث كانت هناك توقعات في أن تعمد الرياض إلى تخفيض الإنتاج لوقف الانخفاض في أسعار البترول. بينما حدث العكس من ذلك تمامًا؛ حيث أقنعت السعودية في 27 من شهر نوفمبر/تشرين الثاني الماضي دول منظمة الأوبك باتخاذ خطوة غير مسبوقة بعدم تخفيض إنتاج النفط. وقد وصف دانيال يرغين، المؤرخ المعروف في صناعة النفط، قرار أوبك آنذاك بكلمات لافتة: "ما فعلوه كان تاريخيًّا (...) قالوا: لقد استقلنا، لقد انسحبنا، نحن لم نعُدْ نُدِير السوق. دعنا نسمح للسوق بإدارة السوق"(2).

في إطار ما ورد سابقًا، تسعى هذه الورقة لتقديم أدلة تفيد بأن التغيير الذي طرأ على السياسة النفطية السعودية، كان استجابةً لعوامل السوق، رغم أن العوامل الجيوسياسية لا يمكن أن تغيب عن أذهان صانعي القرار في الرياض. وهنا يمكن القول: إن الطفرة الكبيرة في إنتاج النفط الصخري في الولايات المتحدة الأميركية أدت إلى تغييرات دراماتيكية في أسواق النفط العالمية، بشكلٍ حتَّم على السعودية ومنظمة الدول المصدِّرة للبترول (أوبك) التعامل معها.

طفرة النفط الصخري وتغيُّر ديناميكيات أسواق النفط

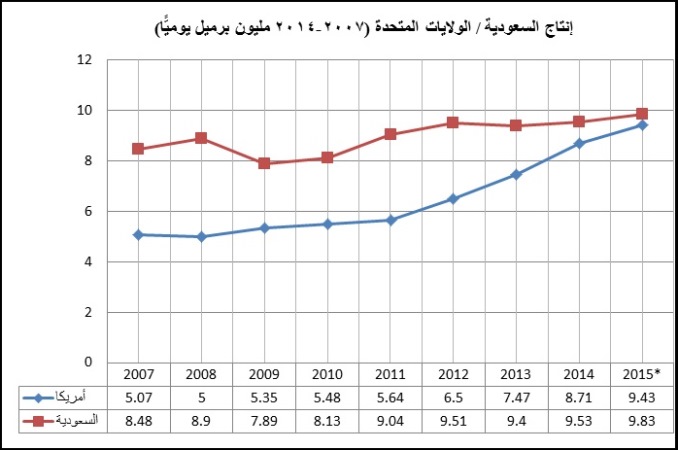

لقد ارتفع إنتاج الولايات المتحدة الأميركية من النفط الصخري منذ عام 2008 بشكل دراماتيكي، الأمر الذي دفع إلى تغيير ديناميكيات أسواق النفط العالمية، والإسهام في انخفاض حادّ في أسعار النفط. لقد انتقل إنتاج النفط الخام الأميركي من نمو سلبي في عام 2008، إلى مرحلة النمو الإيجابي في عام 2009. ومنذ ذلك الحين نَمَا بشكل مُطَّرِد؛ حيث سجَّل صعودًا قدره 852,000 برميل يوميًّا في عام 2012، وما يعادل 968,000 برميل يوميًّا في عام 2013، ليقفز في العام الماضي إلى 1,246 مليون برميل يوميًّا، كما هو موضَّح في الشكل 1. بالتالي، فقد وصل إنتاج الولايات المتحدة في عام 2014 إلى أكثر من 8,7 ملايين برميل يوميًّا(3).

وقد أظهرت أحدث التقارير الصادرة من إدارة معلومات الطاقة الأميركية (EIA)، أن إنتاج النفط الأميركي الخام وصل في 12 يونيو/حزيران إلى 9,59 ملايين برميل يوميًّا، وهو أعلى مستوى له منذ عام 1983(4)، وهذا يعني بالتالي أن الإنتاج الأميركي من النفط الخام ارتفع بين يونيو/حزيران 2008 ويونيو/حزيران 2015 بنحو 4,5 ملايين برميل يوميًّا(5). ويعتبر هذا الارتفاع أكبر من إنتاج دول أوبك، كلٌّ على حدة باستثناء السعودية.

(شكل 1): إنتاج الولايات المتحدة الأميركية من النفط الخام يقترب من تجاوز إنتاج السعودية

|

|

* توقعات المصدر: وكالة الطاقة الدولية، وإدارة معلومات الطاقة الأميركية. |

وفي مقابل هذه الزيادة المطَّرِدة في إنتاج الخام الأميركي، تراجع اعتماد الولايات المتحدة على النفط الخام المستورد بشكل كبير. فعلى مدى السنوات السبع الماضية، انخفض الخام المستورد من 9,8 ملايين برميل يوميًّا في عام 2008، إلى 7,3 ملايين برميل يوميًّا في عام 2014(6). ومن المتوقع أن ينخفض هذا المعدل إلى نحو 6,8 ملايين برميل يوميًّا مع نهاية العام الحالي، ليسجِّل حوالي 6 ملايين برميل يوميًّا بحلول 2019(7).

كما غيَّرت طفرة النفط الصخري خارطة واردات الولايات المتحدة من النفط الخام؛ حيث هبطت الواردات من دول أوبك من 55% عام 2008، إلى 35% في الربع الأول من عام 2015(8). في ضوء هذه المعطيات، يبدو من الواضح أن السعودية تحاول حماية حصتها السوقية في الولايات المتحدة، التي لا تزال تُعتبر أكبر الأسواق لصادرات السعودية من النفط الخام، (انظر الجدول 1). وهنا تتطلع السعودية أن تدفع أسعار النفط المنخفضة إلى تباطؤ الاستثمار في مشاريع النفط الصخري داخل الولايات المتحدة؛ مما يقوِّض نمو الإنتاج في المستقبل.

(جدول 1): واردات الولايات المتحدة من النفط الخام (2008-2014، ألف برميل يوميًّا)

|

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

الربع الأول1 2015 |

|

جميع البلدان |

9,78 |

9,01 |

9,21 |

8,93 |

8,52 |

7,73 |

7,33 |

7,13 |

|

أوبك |

5,41 |

4,35 |

4,55 |

4,20 |

4,03 |

3,49 |

2,99 |

2,50 |

|

دول مجلس التعاون الخليجي |

1,73 |

1,23 |

1,29 |

1,43 |

1,67 |

1,65 |

1,48 |

1,19 |

|

السعودية |

1,50 |

980 |

1,08 |

1,18 |

1,36 |

1,32 |

1,15 |

915 |

|

فنزويلا |

1,03 |

951 |

912 |

868 |

912 |

755 |

733 |

718 |

|

نيجيريا |

922 |

776 |

983 |

767 |

406 |

239 |

59 |

40 |

|

العراق |

627 |

449 |

415 |

459 |

476 |

341 |

364 |

190 |

|

أنغولا |

504 |

448 |

383 |

335 |

222 |

201 |

136 |

96 |

|

ليبيا |

68 |

61 |

43 |

9 |

56 |

43 |

5 |

8 |

|

دول خارج أوبك |

4,36 |

4,65 |

4,66 |

4,72 |

4,49 |

4,23 |

4,34 |

4,77 |

|

كندا |

1,95 |

1,94 |

1,97 |

2,22 |

2,42 |

2,58 |

2,89 |

3,22 |

(1) متوسط الربع الأول.

المصدر: وكالة إدارة الطاقة الأميركية.

الأسواق الآسيوية: المنافسة تحتدم

لقد أدى الارتفاع الكبير في إنتاج الولايات المتحدة الأميركية من النفط الخفيف إلى تحوُّل جغرافي في تدفقات النفط الخام من أميركا الشمالية إلى آسيا؛ فقد زادت الولايات المتحدة من واردات النفط الخام الثقيل من كندا على حساب وارداتها من أميركا اللاتينية والشرق الأوسط. وبالمثل، فقد أدى زيادة استخدام الولايات المتحدة النفط الخفيف المستخرج محليًّا إلى إعادة توجيه معظم إمدادات النفط الخفيف التي كانت تستورده من غرب إفريقيا إلى آسيا(9).

في السياق ذاته، يُلاحظ أن منتجي النفط الخفيف مثل نيجيريا، والجزائر، وأنغولا، وليبيا خسروا مجتمعين أكثر من 1,6 برميل يوميًّا في السوق الأميركية منذ عام 2008، (انظر الجدول 1). إضافة إلى ذلك، فقد زادت حصة واردات النفط الثقيل من كندا إلى الولايات المتحدة من نحو 20% في عام 2008 إلى حوالي 40% في عام 2014، (كما يوضح الجدول 1)، وذلك على حساب دول مثل المكسيك وفنزويلا؛ مما أدى إلى توجُّه صادرات النفط الثقيل من هذين البلدين إلى آسيا(10).

هذه العوامل مجتمعة أدت -في نهاية الأمر- إلى تشبُّع الأسواق وحدوث تُخَمة. وحسب إحصائيات شركة بريتش بتروليوم (بي بي) الأخيرة، فقد بلغ النمو في الإنتاج العالمي للنفط أكثر من ضعف حجم الاستهلاك؛ نتيجة زيادة الإنتاج من النفط الصخري في الولايات المتحدة، وانخفاض حاد في استهلاك الطاقة في الصين. وطبقًا لأرقام (بي بي)، فقد بلغت كمِّيَّة النمو في إنتاج النفط وسوائل الغاز الطبيعي 2,1 مليون برميل يوميًّا، في حين ارتفع الاستهلاك بنحو 800 ألف برميل يوميًّا مع نهاية 2014(11). هذا الأمر ترافق أيضًا مع صعود مخزونات دول منظمة التعاون والتنمية (OECD) من النفط الخام بمعدل 150 مليون برميل(12). ولعلَّ هذا الوضع هو ما دفع السيد/ خالد الفالح الرئيس التنفيذي السابق لشركة أرامكو السعودية للقول: "العرض والطلب وقواعد السوق سوف تحكم. الأمر سيستغرق وقتًا لإزالة التُّخمة الحالية في الأسواق (...)، السعودية بمفردها لن تقوم بذلك"(13).

في ضوء هذه المعطيات، أصبحت خيارات السعودية محدودة، فإن رغبت في التصدي لوفرة المعروض في أسواق النفط العالمية، سيتوجب عليها خفض صادراتها من أنواع النفط الخفيف، التي تمثِّل أصلًا حصة صغيرة من إجمالي صادراتها، أو إجراء تخفيض كبير في مبيعاتها من النفط الثقيل. لكن الرياض أدركت أنها لو فعلت ذلك، فإنّ تخفيض إنتاجها سوف يقابله زيادة مباشرة في الإنتاج من النفط الثقيل في روسيا ودول أميركا الجنوبية، أو ارتفاع إنتاج النفط الخفيف في الدول الأعضاء في أوبك نفسها كالجزائر وأنغولا ونيجيريا والعراق وليبيا(14).

بكلماتٍ أخرى، فقد انخفضت صادرات النفط من السعودية بنحو 5,7% في عام 2014، ووفقًا للبيانات الصادرة عن مبادرة بيانات المنظمات المشتركة (JODI)، فقد بلغ متوسط صادرات المملكة من النفط الخام 7,11 ملايين برميل يوميًّا في عام 2014، وهو أدنى مستوى له منذ ثلاث سنوات(15). كما تراجعت حصة السعودية في أسواق النفط الآسيوية من 26% إلى ما يقرب من 24%، بينما انخفضت حصتها في سوق الصين إلى 16% في عام 2014 بالمقارنة مع 19% في عام 2013(16).

تواجه الرياض منافسة حادة في آسيا؛ حيث تشقُّ صادرات النفط الخام القادمة من روسيا والعديد من المنتجين في الشرق الأوسط طريقها إلى القارة الآسيوية بثبات منذ عام 2010. فقد برز العراق بوصفه أكبر منافس؛ حيث ارتفعت صادراته بمقدار 602,466 برميلًا يوميًّا خلال الفترة من عام 2010 إلى عام 2014. تليه روسيا، التي ارتفعت إمداداتها إلى 421,726 برميلًا يوميًّا، والإمارات بمقدار 401,643 برميلًا يوميًّا خلال نفس الفترة. بالمقارنة، فقد ارتفعت صادرات السعودية إلى آسيا بمقدار 240,986 برميلًا يوميًّا فقط في نفس الفترة(17). الأدهى من ذلك، هو أن السعودية خسرت في شهر مايو/أيار 2015 المركز الأول كأكبر مورد للنفط إلى الصين لأول مرة منذ 13 شهرًا؛ حيث أزاحت روسيا المملكة العربية السعودية عن المركز الأول لتصبح أكبر مورد للنفط الخام، بينما تقدَّمت أنغولا للمركز الثاني. في حين تراجعت السعودية للمركز الثالث، بعد أن هبطت مبيعاتها للصين بنسبة 42% في إبريل/نيسان إلى حوالي 744 ألف برميل يوميًّا في مايو/أيار (18). عليه، وفي ظل هذا الواقع يصبح من غير العقلاني أن تقوم السعودية بتخفيض إنتاجها بشكل أُحاديّ.

(جدول 2): صادرات السعودية من النفط الخام للأسواق الرئيسية (2008-2014، ألف برميل يوميًّا)

|

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

الترتيب ضمن أكبر 10 أسواق للصادرات السعودية (2014)1 |

|

أميركا |

1,50 |

980 |

1,08 |

1,18 |

1,36 |

1,32 |

1,15 |

3 |

|

اليابان |

1,19 |

1,15 |

1,10 |

1,16 |

1,19 |

1,14 |

1,13 |

2 |

|

الصين |

730 |

841 |

896 |

1,009 |

1,082 |

1,082 |

997 |

1 |

|

كوريا الجنوبية |

791 |

754 |

800 |

835 |

863 |

830 |

844 |

5 |

|

الهند |

527 |

531 |

556 |

591 |

675 |

787 |

711 |

6 |

|

الاتحاد الأوروبي |

283 |

215 |

226 |

299 |

354 |

323 |

323 |

4 |

|

سنغافورة |

342 |

248 |

256 |

283 |

240 |

171 |

188 |

7 |

|

تايوان |

340 |

328 |

320 |

267 |

273 |

310 |

287 |

8 |

|

جنوب إفريقيا |

125 |

139 |

92 |

96 |

171 |

195 |

163 |

9 |

|

تايلاند |

171 |

145 |

157 |

143 |

149 |

155 |

146 |

10 |

(1) تشمل الصادرات جميع السلع بما في ذلك النفط.

المصدر: الإحصائيات الرسمية للدول، صندوق النقد الدولي.

أجبرت هذه التطورات مجتمعة، السعوديةَ على الدخول في معركة للحفاظ على حصتها السوقية، وتقديم تخفيضات للمستهلكين في القارة الآسيوية، وخفض سعر البيع الرسمي (OSP) للعملاء أكثر من مرة. ولعلَّ الرياض تهدف إلى التضحية بالإيرادات المالية في الأجل القصير؛ من أجل ضمان حصة أكبر في المستقبل(19). من المؤكد أنه إذا واصلت السعودية إبقاء حجم صادراتها من النفط الخام الحالي إلى آسيا على وضعه الحالي، أي نحو 4,56 ملايين برميل يوميًّا، قد تتراجع حصتها من حوالي 24 إلى 21% بحلول عام 2020(20). الأهم، فقَدْ تَفقِد حصتها من النمو المتوقع في إجمالي واردات دول آسيا من النفط الخام، والذي قد يصل إلى 2,7 مليون برميل يوميًّا مع نهاية العقد الحالي(21). بالتالي، ليس أمام الرياض إلا المنافسة بقوَّة؛ للحفاظ على حصتها في الأسواق الرئيسية.

قطاع التكرير والتسويق: العملاق القادم

من الأسباب الوجيهة الأخرى التي تدفع الرياض لعدم تخفيض إنتاجها من النفط، هو أنها تطمح للتوسُّع خارج دورها التقليدي كمصدِّر للنفط الخام، وإلى تحويل السعودية إلى عملاق اقتصادي في مجال التكرير والتسويق. لقد أضافت شركة أرامكو السعودية على مدى العامين الماضيين، نحو 800 ألف برميل يوميًّا إلى طاقة التكرير الإجمالية في السعودية من خلال مشاريع مشتركة مع شركتي سينوبك الصينية وتوتال الفرنسية، وقد بدأت الشركة السعودية (أرامكو) أيضًا العمل في بناء مصفاة أخرى في مدينة جازان، من المتوقع أن تضيف 400 ألف برميل أخرى خلال العامين القادمين(22).

بالمُحصِّلة، فمن المنتظر نمو طاقة التكرير في السعودية إلى 2,9 مليون برميل يوميًّا مع نهاية العام الحالي 2015، وسط توقعات أن ترتفع إلى نحو 3,3 ملايين برميل يوميًّا بحلول عام 2018(23). يُضاف إلى ذلك أن طاقة التكرير التي تملكها السعودية في الخارج تُقدّر بنحو 2,4 مليون برميل يوميًّا من خلال مشاريع مشتركة في الولايات المتحدة الأميركية، والصين، وكوريا الجنوبية، واليابان(24). وعمومًا، يبقى متوقعًا أن يؤدي النمو الداخلي مع حصص التكرير في الخارج إلى رفع طاقة شركة أرامكو التكريرية إلى نحو 5,4 ملايين برميل يوميًّا، أو 40% على الأقل فوق الطاقة التي كانت سائدة قبل عقد من الزمان، (انظر الجدول 4)(25).

وفي إطار الحديث عن المستقبل، وضعت شركة أرامكو هدفًا طموحًا لكي تصبح أكبر منتج للنفط والبتروكيماويات في العالم بحلول نهاية العقد الحالي؛ حيث أعلنت الشركة أن استثماراتها في قطاع التكرير قد تتجاوز 100 مليار دولار على مدى السنوات العشر المقبلة، مستهدفة طاقة تكرير تصل إلى 8-10 ملايين برميل يوميًّا، أو ما يعادل أكثر من 10% من الطاقة التكريرية في العالم(26). على المدى الطويل، تأمل السعودية من خلال هذه الاستثمارات إيجاد أسواق مضمونة لنفطها الخام، وتحقيق إيرادات أكبر من خلال بيع المنتجات المكرَّرة. لكن في المقابل، فإن تحقيق مثل هذه الأهداف قد يؤدي بالتالي إلى جعل السعودية غير قادرة أو أقل استعدادًا لخفض إنتاجها من النفط في المستقبل.

المنافسة في أوبك: التفاوض من موقف قوة

تتطلع السعودية أن يؤدي انخفاض أسعار النفط إلى تباطؤ نمو الإنتاج في الدول غير الأعضاء في منظمة أوبك، وتحفيز النمو الاقتصادي العالمي؛ ما سيؤدي بالمحصِّلة إلى زيادة الطلب على نفطها الخام. الأهم هو أن الرياض تعيد تموضُعَها للاستعداد للتفاوض في إطار اجتماع أوبك القادم المتوقع عقده في ديسمبر/كانون الأول 2015 من مركز قوة في حال قررت المنظمة التراجع عن سياستها الحالية، ولاسيما في حال عودة النفط الإيراني إلى الأسواق العالمية(27)، واقتراب إنتاج العراق من حاجز 4 ملايين برميل يوميًّا.

في هذا السياق، فقد رفعت السعودية إنتاجها من النفط إلى أعلى مستوياته في 30 عامًا؛ حيث بلغ أكثر من 10,3 ملايين برميل يوميًّا في شهر مايو/أيار 2015، فيما تتوقع مجموعتا "سيتي غروب" و"غولدمان ساكس" أن ترفع الرياض إنتاجها إلى حوالي 11 مليون برميل يوميًّا في النصف الثاني من العام الحالي 2015(28).

ولعلَّ الرياض لا تفكر نهائيًّا في تخفيض الإنتاج بشكل فردي، وقد يكون من ضمن حساباتها دفع دول مثل إيران والعراق وربما روسيا إلى مواجهة خيارين أحلاهما مُرّ: يكمن الأول في ضخ المزيد من النفط الخام، وبالتالي زيادة مخاطر الضغوط النزوليّة على أسعار النفط العالمية وتحمُّل المزيد من الخسائر، أما الخيار الثاني فهو اللجوء إلى خفض الإنتاج من خلال اتفاق جماعي. ولعلَّ ما كتبه المحلِّل كيث جونسون في مجلة السياسة الخارجية (Foreign Policy) مؤخرًا يعبِّر عن الوضع بشكل واضح "من خلال الاستمرار في اتباع السياسة الحالية، تلعب السعودية لعبة الدجاجة (مَن يتراجع أولًا) مع تلك الدول الكبيرة المنتجة للنفط داخل أوبك، وكذلك روسيا"(29). فوفقًا للأوضاع المالية القوية، ونسبة الدين العام المنخفضة، وحيازة احتياطيات ضخمة من العملات الأجنبية، يمكن للسعودية تحمُّل لعبة الانتظار، (انظر جدول 3). وفي هذا السياق تُقدّر وحدة الإيكونوميست للمعلومات (EIU)، أن احتياطيات مؤسسة النقد العربي السعودي يمكن أن تكفي 7-8 سنوات في حال بقَتْ أسعار النفط العالمية ضمن المستويات الحالية(30).

(جدول 3): السعودية: مؤشرات اقتصادية مختارة

|

|

المتوسط |

|

توقعات |

|||

|

|

2000-2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

|

معدل نمو الناتج المحلي (سنوي %) |

5,5 |

5,4 |

2,7 |

3,6 |

3 |

2,7 |

|

حجم الناتج المحلي (مليار $) |

358,6 |

734,0 |

744,3 |

752,5 |

649,0 |

705,7 |

|

إنتاج النفط (مليون برميل يوميًّا) |

8,55 |

9,76 |

9,63 |

9,71 |

9,76 |

9,87 |

|

صادرات النفط (مليون برميل يوميًّا) |

6,63 |

7,58 |

7,57 |

7,13 |

6,96 |

6,91 |

|

سعر التعادل لبرميل النفط ($) |

- |

77,9 |

89,0 |

111,3 |

103,0 |

98,3 |

|

قيمة الصادرات من السلع والخدمات (مليار $) |

191,2 |

399,4 |

387,6 |

371,5 |

247,5 |

279,8 |

|

الاحتياطات الرسمية (مليار $) |

233,2 |

648,7 |

718,4 |

726,8 |

648,8 |

597,1 |

|

حجم الدين العام الحكومي (% من الناتج المحلي) |

45,1 |

3,6 |

2,2 |

1,6 |

1,8 |

1,7 |

(1) سعر التعادل هو متوسط سعر برميل النفط، الذي يحقِّق التوازن بين الإيرادات والمصروفات في الموازنة.

المصدر: صندوق النقد الدولي، مستجدات آفاق الاقتصاد الإقليمي، مايو/أيار 2015.

السياسة النفطية السعودية: تحديات قادمة

على الرغم من أن التحوُّلات في السياسة النفطية السعودية تبدو منطقية، إلَّا أنها قد تترافق مع بعض المخاطر على المدى القصير والطويل؛ فديناميكية الوضع الداخلي في المملكة العربية السعودية والمشهد الجيوسياسي الدولي يمكن أن يشكِّلا تحديات كبيرة للسياسة السعودية. ينبع التحدي الأول من الزيادة السريعة في إنتاج النفط في الولايات المتحدة الأميركية وتأثيرها على مستقبل العلاقات بين الولايات المتحدة والسعودية. وهنا يمكن القول: إن الرياض تسعى في سياستها الخارجية إلى تحقيق ثلاثة أهداف رئيسية:

-

الحفاظ على الشراكة الاستراتيجية مع الولايات المتحدة، وهو أمر أساسي لأمنها.

-

تعظيم نفوذها السياسي العالمي والإقليمي من خلال "القوة الناعمة" التي تملكها، خصوصًا البُعديْن المالي والإسلامي.

-

تعظيم الفوائد الاقتصادية والجيوستراتيجية من كونها أكبر دولة منتجة للنفط في العالم.

وعَبْر تاريخ العلاقات بين البلدين، عندما كانت تتناقض هذه الأهداف الثلاثة، كانت السعودية تضع علاقاتها مع واشنطن في المقام الأول(31). لكن مزيج من التحوُّلات الهيكلية العالمية والإقليمية والداخلية، والذي يترافق مع تراجع اعتماد الولايات المتحدة على نفط الشرق الأوسط، بدأ يُزعزِع أسس الأهداف الثلاثة الآنفة الذكر.

فالعلاقة الاستراتيجية بين الرياض وواشنطن المستمرة منذ نحو 80 عامًا، والقائمة أساسًا على التفاهم غير المكتوب "النفط مقابل الأمن"، أصبحت أكثر تعقيدًا وتناقضًا في العديد من المواقع. ولعلَّ الاختلاف في سياسات البلديْن تجاه التغيرات التي يشهدها العالم العربي بعد اندلاع شرارة ما بات يُعرف بالربيع العربي، والأزمات التي نتجت في كلٍّ من سوريا، العراق، مصر، اليمن، والعلاقة مع إيران وكذلك مع روسيا تدلِّل على ذلك بشكل كبير. وهذا الاتجاه قد يتعزَّز في حال توقيع الاتفاق النهائي مع إيران بشأن ملفها النووي، واستمرار زيادة إنتاج النفط في الولايات المتحدة، وتخلِّيها عن المزيد من نفط الشرق الأوسط.

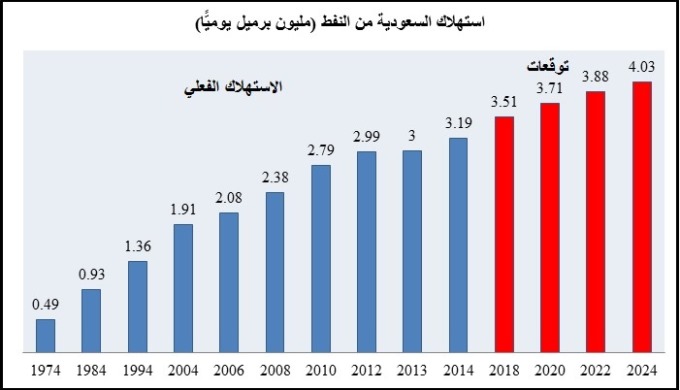

التحدي الثاني، هو أن مكانة السعودية في أسواق النفط العالمية قد تكون مهدَّدة في المدى الطويل، في حال بقى استهلاك النفط محليًّا على وتيرته الحالية. إن قدرة الرياض على رفع الإنتاج في حال الطوارئ قد تصبح موضع شك مع توجُّه السعودية إلى زيادة الإنتاج؛ من أجل إبقاء حجم الصادرات عاليًا، وفي الوقت ذاته تلبية الطلب المحلي المطَّرِد. وفي هذا الإطار ينبغي الإشارة إلى أن السعودية هي الآن أكبر دولة مستهلكة للنفط في الشرق الأوسط، وسادس أكبر مستهلك في العالم؛ حيث تستخدم أكثر من ربع إنتاجها من النفط(32). ووفقًا لأحدث التقديرات الصادرة عن وكالة الطاقة الدولية، فقد استهلكت السعودية ما مقداره 3,22 ملايين برميل يوميًّا من النفط في عام 2014، مقارنة مع 3,02 ملايين برميل يوميًّا في عام 2013(33). ومن ثَمَّ يُقدِّر البنك الدولي أن السعودية تنفق أكثر من 10% من ناتجها المحلي الإجمالي على دعم الطاقة. وهو ما قد يصل إلى حوالي 75 مليار دولار سنويًّا، أو ما يعادل ثلث ميزانية السعودية(34). هذه السياسة لا يمكن أن تكون مُستدامة، ولا يمكن تحمُّلها على المدى الطويل.

في سياق التوقعات المستقبلية، وفي حال استمر معدل النمو في استهلاك النفط على وتيرته الحالية في ظل غياب الاستثمار في زيادة الطاقة الإنتاجية أو ترشيد الطاقة بشكل جوهري على المدى الطويل، فإنّ الطاقة الإضافية الإنتاجية التي تمنح السعودية مكانة جيوستراتيجية مهمة على الصعيد العالمي، قد تتقلص أو تتلاشى(35). وهنا تتوقع مؤسسة (فاكتس غلوبال إنيرجي- FGE) أن يتجاوز نمو الاستهلاك المحلي في السعودية 870 ألف برميل من النفط يوميًّا بحلول عام 2020(36). الأهم من ذلك هو أن هذا الاستهلاك المطَّرِد ربما يترافق مع تشديد الإجراءات البيئية في الدول المستهلكة للنفط، تماشيًا مع إجراءات التصدي للتغيرات المناخية، وبالمحصِّلة تقليل الاعتماد على واردات النفط من الخارج. ولعلَّ أجواء عدم اليقين تمثِّل معضلة لصانع القرار في الرياض، حيث إن الاستثمار في طاقات إنتاجية جديدة يُعدّ مكلفًا من الناحية الاقتصادية، وإبقاء الوضع الحالي عملية غير مستدامة، وإيجاد التوازن بين هذه القضايا هو التحدي القادم الذي ستواجهه الرياض.

( شكل 2): السعودية تستهلك تقريبًا ربع إنتاجها من النفط يوميًّا

|

| المصدر: 2004-2014 ، بريتش بتروليوم، إحصائيات الطاقة العالمية 2015. والتوقعات: بيزنس مونيتور إنترناشيونال. |

أخيرًا وليس آخِرًا، فإنَّ وجود منظمة أوبك نفسها يبقى على المحكّ؛ ففي 5 يونيو/حزيران 2015 أعادت المنظمة التأكيد على قرارها الصادر في نوفمبر/تشرين الثاني 2014 والقاضي بعدم خفض الإنتاج، وهو ما يعني عمليًّا أن للدول الأعضاء كامل الحرية في ضخ ما تستطيع من النفط الخام. لكن على أرض الواقع، فإنَّ دولًا مثل فنزويلا ونيجيريا والجزائر والعراق وإيران قد بدأت بالفعل تعاني اقتصاديًّا من تراجع أسعار النفط. هذه الدول بحاجة لأسعار عالية؛ من أجل تلبية متطلبات التنمية الداخلية فيها. وفي هذا السياق، فقد حذّر صندوق النقد الدولي مؤخرًا أنه "مع زيادة قيود المالية العامة المتوقعة في السنوات القليلة القادمة، سيتطلب من البلدان المصدِّرة للنفط أن توفِّق أوضاعها بالتدريج لتتلاءم مع الواقع الجديد"(37). بالمحصِّلة، فإنَّ كل ذلك قد يدفع إلى زيادة الدعوات داخل منظمة أوبك للعودة إلى النظام القديم "نظام الحصص". ومع مرور الوقت، فقد تزداد الضغوط والتي يمكن أن تختبر وحدة المنظمة، وبالتالي قدرة السعودية على الصمود في اتباع استراتيجيتها الحالية.

أجواء من عدم اليقين

من خلال ما سبق يمكن القول بأن السعودية لا تزال تسعى لتحقيق 3 أهداف أساسية، هي: تعظيم المكاسب المالية مع الحفاظ على حصتها السوقية، وتوسيع قدراتها التكريرية في الداخل والخارج، والحفاظ على طاقة إنتاجية فائضة. لكن هذه الأهداف لن تمنع الرياض من تغيير موقفها في حال توفرت الظروف التي تتوافق مع سياستها النفطية.

وفي جميع الأحوال، ربما تواجه السعودية بضع سنوات عِجاف، لكنَّ المسؤولين السعوديين متفائلون على المدى الطويل. فقد أشارت شركة أرامكو السعودية في تقريرها السنوي الأخير أنها تتوقع ارتفاع إجمالي الطلب العالمي على النفط بنحو 25% على مدى السنوات الـ 25 المقبلة(38). ورغم أن هذا الأمر يبدو -من الوهلة الأولى- خبرًا سعيدًا، لكن التطورات التقنية والعلمية التي رافقت طفرة النفط الصخري في الولايات المتحدة الأميركية، ليس مستحيلًا أن تتكرر، وهو ما يعني أن المستقبل قد يحمل في طياته -أيضًا- مفاجآت غير سارّة. وعلى جميع الأحوال، ينبغي على صانع القرار السعودي أن يدرك أن الاعتماد على تصدير المحروقات في التنمية لم يعُدْ خيارًا مُستدامًا، وأن مواصلة عملية تنويع الاقتصاد بعيدًا عن النفط، هي السياسة الأنجع.

_____________________________________

د. ناصر التميمي - أكاديمي وباحث مختص بقضايا الطاقة.

المراجع

1- British Petroleum, "BP Statistical Review of World Energy," June 2015, (accessed 22 June 2015), http://www.bp.com/en/global/corporate/about-bp/energy-economics/statistical-review-of-world-energy.html and Bassam Fattouh and Anupama Sen, "Saudi Arabia Oil Policy: More than Meets the Eye?," Oxford Institute for Energy Studies19 June 2015, (accessed 22 June 2015), http://www.oxfordenergy.org/wpcms/wp-content/uploads/2015/06/MEP-13.pdf

2- Peter Waldman, "Saudi Arabia's Plan to Extend the Age of Oil," Bloomberg, 12 April 2015 (accessed 18 June 2015), http://www.bloomberg.com/news/articles/2015-04-12/saudi-arabia-s-plan-to-extend-the-age-of-oil

3- Tom. Randall, "These Charts Show Clearly Why Oil Prices Crashed," Bloomberg, 30 March 2015, (accessed 19 June 2015), http://www.bloomberg.com/news/articles/2015-03-30/these-charts-show-clearly-why-oil-prices-crashed

4- US Energy Information Administration (EIA), "Short-Term Energy Outlook," 9 June 2015 (accessed 20 June 2015), http://www.eia.gov/forecasts/steo/

5- المرجع السابق.

6- Jean Zou, "China to beat US as world's top crude importer in 2017," ICIS News, 25 May 2015, (accessed 17 June 2015), http://www.icis.com/resources/news/2015/05/25/9888534/china-to-beat-us-as-world-s-top-crude-importer-in-2017/

7- المرجع السابق.

8- See: EIA, "U.S. Imports by Country of Origin", (accessed 20 June 2015), http://www.eia.gov/dnav/pet/pet_move_impcus_a2_nus_epc0_im0_mbblpd_a.htm

9- Wood Mackenzie, "Saudi Arabia cannot command premium for its crude in Asia," 30 March 2015, (accessed 19 June 2015), http://www.woodmac.com/public/media-centre/12527004?filter_type=all

10- Yuji Okada and Heesu Lee, "The Saudis Are Losing Their Lock on Asian Oil Sales," Bloomberg, 20 April 2015, Asia (accessed 17 June 2015), http://www.businessweekme.com/Bloomberg/newsmid/190/newsid/569

11- MEES, "BP Stats Reveal 'Tectonic' Shift In Oil Industry Supply / Demand Balance," vol.58. no.24, 12 June 2015.

12- المرجع السابق.

13- Anthony Dipaola and Glen Carey "Aramco Says Saudis Won’t ‘Singlehandedly’ Balance Crude Market," Bloomberg, 28 January 2015, (accessed 22 June 2015), http://www.bloomberg.com/news/articles/2015-01-27/saudi-aramco-capital-investment-to-drop-more-than-expected

14- Dag Harald Claes, Andreas Goldthau, and David Livingston "Saudi Arabia and the Shifting Geo-economics of Oil," Carnegie Endowment for International Peace, 21 May 2015, (accessed 20 June 2015),

http://carnegieendowment.org/2015/05/21/saudiarabiaandshiftinggeoeconomicsofoil/i8vv

15- Wael Mahdi, "Saudi Arabia's Oil Exports Fell in 2014 in 'Tough Year'," Bloomberg, 18 February 2015, (accessed 15 June 2015), http://www.bloomberg.com/news/articles/2015-02-18/saudi-arabia-s-oil-exports-fell-in-2014-in-tough-year-

16- Bloomberg, "China's Record Russian Crude Imports Erode Saudi Market Share," 23 January 2015, (accessed 20 June 2015), http://www.bloomberg.com/news/2015-01-23/china-s-record-russian-crude-imports-erode-saudi-market-share.html

17- "Saudi Arabia cannot command premium for its crude in Asia," ، مرجع سابق.

18- Bloomberg, "Russia Pips Saudi Arabia in Race to Grab China Oil Market," 23 June 2015, (accessed 23 June 2015), http://www.bloomberg.com/news/articles/2015-06-23/russia-pips-saudi-arabia-in-race-to-grab-china-oil-market-share

19- Anjli Raval, "Saudi strategy to retain oil dominance," Financial Times, 6 April 2015, (accessed 21 June 2015), http://www.ft.com/cms/s/2/451363c4-dc44-11e4-a6f7-00144feab7de.html#axzz3dXHIHpAO

20- "Saudi Arabia cannot command premium for its crude in Asia," ، مرجع سابق.

21- المرجع السابق.

22- BMI Research, "Domestic Demand in Saudi Arabia to Decide Crude Production Growth," 27 May 2015, (accessed 18 June 2015), http://www.bmiresearch.com/news-and-views/domestic-demand-in-saudia-arabia-to-decide-crude-production-growth

23- BMI Research, "Saudi Arabia Oil & Gas Report Q2 2015," London, Business Monitor International 1 April 2015, p. 23.

24- EIA, "Country Analysis Brief: Saudi Arabia," 10 September 2014, (accessed 19 June 2015), إضغط هنا.

25- Libby George and Ron Bousso, "Saudi Arabia rewrites its oil game with refining might," Reuters, 22 May 2015, (accessed 19 June 2015), http://www.reuters.com/article/2015/05/22/saudi-refining-evolution-idUSL5N0YC4AI20150522

26- Meeyoung Cho and Reem Shamseddine. "Saudi Arabia goes on refinery hiring spree in South Korea," Reuters. 28 May 2015, (accessed 22 June 2015),

http://www.reuters.com/article/2015/05/28/us-oil-southkorea-saudi-idUSKBN0OD2TW20150528

27- See: "Who Will Rule the Oil Market?", and Bassam Fattouh, "Saudi Arabia's Oil Policy in Uncertain Times: A Shift in Paradigm?," Oxford Institute for Energy Studies, 22 October 2014, (accessed 18 June 2015), http://www.oxfordenergy.org/2014/10/saudi-arabias-oil-policy-in-uncertain-times-a-shift-in-paradigm/

28- Grant Smith, "Saudi Arabia Pumps Oil Flat Out in Citi, Goldman’s New Oil Order," Bloomberg, 19 June 2015, (accessed 20 June 2015), http://www.bloomberg.com/news/articles/2015-06-18/saudi-arabia-pumps-oil-flat-out-in-citi-goldman-s-new-oil-order

29- Keith Johnson, "Saudi Arabia Takes Out Its Energy Weapon," Foreign Policy, 3 June 2015, (accessed 19 June 2015), https://foreignpolicy.com/2015/06/03/saudi-arabia-takes-out-its-energy-weapon-OPEC-russia-putin-iran-oil/

30- EIU, "Saudi Arabia: Reserves plummet in February and March," 28 May 2015, (accessed 18 June 2015), http://country.eiu.com/saudi-arabia

31- S. Fang, A. M. Jaffe and T. Temzelides, “New Alignments? The Geopolitics of Gas and Oil Cartels and the Changing Middle East,” 24 January 2012, (accessed 22 June 2015), http://bakerinstitute.org/research/new-alignments-the-geopolitics-of-gas-and-oil-cartels-and-the-changing-middle-east/

32- IEA, "Oil Market Report," 13 May 2015, (accessed 17 June 2015) https://www.iea.org/media/omrreports/fullissues/2015-05-13.pdf

33- المرجع السابق.

34- The World Bank, " MENA economic monitor: corrosive subsidies," October 2014, (accessed 22 June 2015), http://documents.worldbank.org/curated/en/2014/10/20272046/mena-economic-monitor-corrosive-subsidies

35- Jim Krane, "A refined approach: Saudi Arabia moves beyond crude," Energy Policy, vol. 82 July 2015, p.104.

36- MEES, "Saudi Arabia Aims For Key Role In Global Products Supply With $20Bn Jazan Plans," vol.55. no.9. 27 February 2015.

37- Masood Ahmed "Learning to Live with Cheaper Oil in the Middle East," IMF, 22 January 2015, (accessed 16 June 2015), http://blog-imfdirect.imf.org/2015/01/22/learning-to-live-with-cheaper-oil-in-the-middle- east/http://www.imf.org/external/pubs/ft/reo/2015/mcd/eng/mreo0115.htm

38- ARAMCO, "Annual Review 2014," 11 May 2015, (accessed 17 June 2015), http://www.saudiaramco.com/en/home/news-media/publications/corporate-reports/annual-review-2014.html